公司制的私募投资基金面临的税收法律环境

一、公司制的私募投资基金本身涉及到的税收

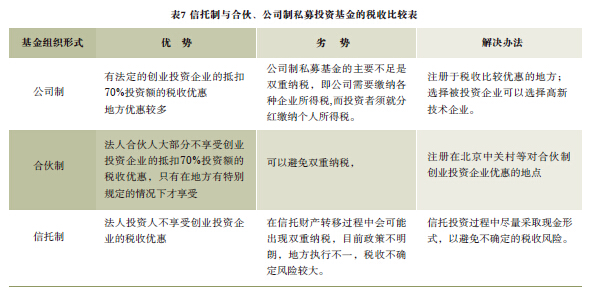

1.公司制私募投资基金的营业税

营业税(Business tax),是对在中国境内提供应税劳务、转让无形资产或销售不动产的单位和个人,就其所取得的营业额征收的一种税。私募投资基金征收营业税主要依据《关于个人金融商品买卖等营业税若干免税政策的通知》、2008年修订的《营业税暂行条例》及其实施细则的相关规定。营业税税率为5%,连同城建税和教育费附加合计税负为5.6%。但并不是说私募投资基金公司取得全部收入都征收营业税。具体见下表1:

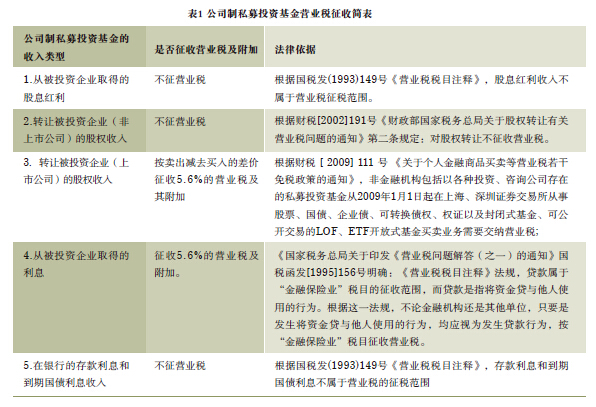

2.公司制私募投资基金的企业所得税

公司制私募投资基金的所得税的征税依据是2008年1月1日生效的《中华人民共和国企业所得税法》,公司制私募投资基金的企业所得税税率为25%。但公司制私募投资基金享受有两个免税规定:一是基金投资于居民企业分回股息红利免征企业所得税;二是基金投资于中小高新技术企业的投资额可以抵扣应纳税所得额。详细分析如表2:

3.公司制私募投资基金的印花税

印花税是以合同和凭证为征税对象的一种税。作为公司制私募投资基金,涉及征收印花税的合同和凭证如表3:

.jpg)

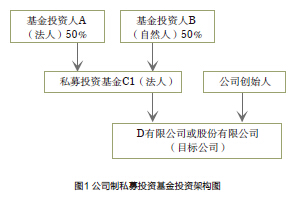

二、公司制私募投资基金投资架构的税收

作为公司制投资基金,不仅要考虑基金公司本身的税收负担,还要考虑包括投资人在内整个架构的税收负担,一般情况下,境内的私募投资基金的架构如图5-1:

在图1这种架构中,假设D公司取得收入1300万,缴纳了300万的税收,将剩余的1000万分配给私募C,同时当年私募C1将D公司部分股权转让给E,取得收入1000万,扣除成本后所得600万。假设私募C将税后所得,扣除管理费50万后,分配给投资人A和B,从投资人的角度,投资人在投资过程中要承担的总税收成本比较如下表4:

因此,在公司型投资基金的整体架构下,法人投资人的整体税负要低于自然人投资人。

合伙制私募投资基金面临的税收法律环境

(一)合伙制私募投资基金税收基本规定

1.合伙制私募投资基金的税收

合伙制私募投资基金所涉及的税收主要包括营业税、印花税,在这些税种上的征收比率与公司制是完全相同的。与公司制私募投资基金最大的不同就是:合伙制私募基金不缴纳企业所得税,而在分配时由投资人自行缴纳企业所得税或者个人所得税。

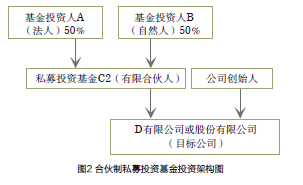

2.合伙制私募投资基金对法人和自然人投资人的影响

以境内私募投资基金的一般投资框架为例,将私募投资基金C2设定为有限合伙形式,如图2。

则在有限合伙形式下,法人投资人与自然人投资人的税负比较分析如表5:

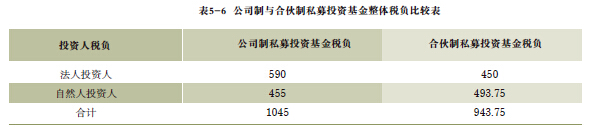

则在合伙制下,自然人投资人的整体税负要低于法人投资人的整体税负。在私募投资基金从目标公司取得同样收入的前提下,我们把表5-4和表5-5两个表格放在一起,我们也可以发现公司制和合伙制之间的税负关系(见表5-6):

很明显,在当前的投资框架结构和税收法律环境下,合伙制私募股权基金整体税收更少,在税收上更有优势。但法人合伙人在合伙制下,对法人合伙人分回所得税是否享受免税的问题不明确,税负相对较重,存在较大的税务风险。

信托制私募投资基金面临的税收法律环境

(一)信托制私募投资基金本身的税收规定

信托制私募投资基金主要涉及以下税收:

1.受托公司取得的信托报酬

依据2011年修订的营业税暂行条例的规定,信托报酬征收5.6%的营业税及附加;依据2008年1月1日生效的企业所得税法规定,受托公司按照报酬所得缴纳25%的企业所得税。

2.受益人取得的信托收益

依据营业税暂行条例的规定,受益人取得的信托收益不属于营业税征税范围,不征营业税。对受益人为法人的,征收25%的企业所得税。对受益人为个人的,按其他所得缴纳20%的个人所得税。

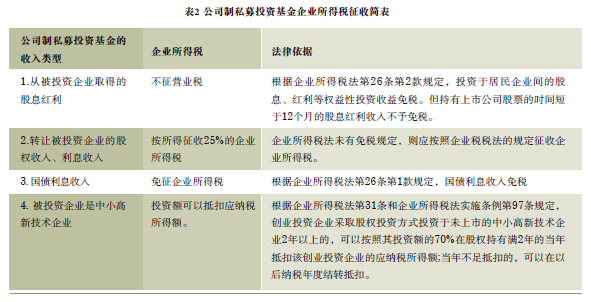

(二)信托制与合伙、公司制私募投资基金的税收比较

结论:在本文第二部分对公司制与合伙制进行比较分析中,是在没有考虑到税收优惠的前提下进行比较的,实际上如果公司制私募投资基金运作方向是创业公司制私募投资基金的节税空间是非常大的。但如果私募投资基金不是创业投资方面,则采取合伙制可以避免双重纳税。

而对于信托制,目前我国的税收法律对信托制私募投资基金的税收政策不明朗,因此存在征税的不确定性和各地执行的不一致性,因此如果采取信托制私募投资基金,则尽量采取现金形式,避免非货币资产的转移,以避免不确定的税收风险。